Die Anbieter von Tagesgeldkonten bieten verschiedene Intervalle für die Tagesgeld Zinsgutschrift. Erfolgt beim Tagesgeld monatliche Zinsgutschrift, erfährt der Anleger den größten Zinseszinseffekt, jedoch nicht unbedingt die höchste Rendite. Wie die Zinsgutschrift in der Praxis umgesetzt wird und auf was die Kunden dabei achten müssen.

Natürlich achtet man bei der Auswahl des Anbieters für Tagesgeldkonten in erster Linie auf die zu erwartende Rendite. Anbieter mit variablen Zinsen können die Renditen für ein Jahr prognostizieren, jedoch nicht genau bestimmen. Da lohnt sich auch ein Blick auf die Häufigkeit der Zinsgutschrift um von möglichen Zinseszinseffekten zu profitieren.

Dieser Ratgeber befasst sich mit folgenden Themen:

- Wie funktioniert der Zinseszins?

- Welche Zinszahlungen werden bei Tagesgeldkonten angeboten?

- Wie die Zinszahlungen als Entscheidungsmerkmal funktioniert?

- Immer die beste Tagesgeld Zinsgutschrift erhalten: So geht es

- Tagesgeld auch mehrere Kreditinstitute verteilen

- Tagesgeld vs. Festgeld: Ist Tagesgeld wirklich immer die bessere Wahl?

- Unser Fazit zum Thema Tagesgeld Zinsgutschrift

Wie funktioniert der Zinseszins?

Vom Grunde her ist der Zinseszins vielen Menschen ein Begriff. Bei der Frage, wie der sich zusammensetzt lautet die Antwort meist: „Das habe ich in der Schule schon nicht verstanden.“ Vielleicht können die nachfolgenden Ausführungen hier Abhilfe schaffen.

Beim Zinseszins wird ein bestimmter Betrag zu einem bestimmten Zinssatz verkauft. Der Ertrag, der durch die vorübergehende Verleihung des Betrags entsteht, setzt sich aus eben diesem Betrag und dem Gewinn durch Zinseinnahmen zusammen. Am Ende der ersten Periode ist der Ertrag größer als der Anfangsbetrag. Dieser höhere Betrag wird nun wiederum zum ursprünglichen Zinssatz verzinst. Man kann also sagen, dass der erwirtschaftete Zinsertrag der ersten Periode eine erneute Verzinsung erfährt.

Das versteht man auch ohne Rechnen: Neben Tagesgeld, gibt es auch das 1822direkt Girokonto mit bis zu 170€ Prämie!

Dies bezeichnet man als Zinseszins. Die Verzinsung von Zinsen kann unendlich lange fortgeführt werden. Ist die Verzinsung nur für einen bestimmten Zeitraum vorgesehen, spricht man am Ende von einer erwirtschafteten Rendite, also Ihrer Tagesgeld Zinsgutschrift. Um diesen Worten auch mal Zahlen zu verleihen – denn genau darum geht es bei Finanzen schließlich – ein kleines Rechenbeispiel:

| Wir haben einen Anlagebetrag von 4000 €. Der wird für 3 Jahre zu einem Zinssatz von 7% p.a. angelegt. |

Am 31.12. des 1. Jahres haben wir: 4000 € * 1,07 = 4280 € |

Am 31.12. des 2. Jahres haben wir: 4280 € * 1,07 = 4579,60 € |

Am 31.12. des 3. Jahres haben wir: 4579.60 € * 1,07 = 4900,17 € Der Zinsertrag beträgt also 320,57 €, der auf die Vorjahressumme von 4579,60 € gerechnet und erneut gemeinsam versteuert wird. Der Zinsertrag des dritten Jahres ist hier noch höher als die Zinsen des zweiten Jahres. |

Die Rendite beträgt bei dieser Anlage: |

Übersichtlich dargestellt bedeutet dies:

| Periode (Jahr) | Anlagebetrag | Zinssatz | Zinsertrag | Gesamtertrag |

| 1 | 4000 | 7% | 280 | 4280 |

| 2 | 4280 | 7% | 299,60 | 4579,60 |

| 3 | 4579,60 | 7% | 320,57 | 4900,17 |

Dieses Rechenbeispiel ist derzeit leider fern von jeder Realität. Zinssätze von 7% wird es gerade im Tagesgeldbereich nicht geben. Im Tagesgeld-Geschäft geht man zudem von kürzeren Perioden aus. Die Abschlüsse finden für einen Monat bis maximal 12 Monate statt. Natürlich steht es dem Anleger frei, die Tagesgeldkonten bei variablem Zins unbefristet weiterzuführen.

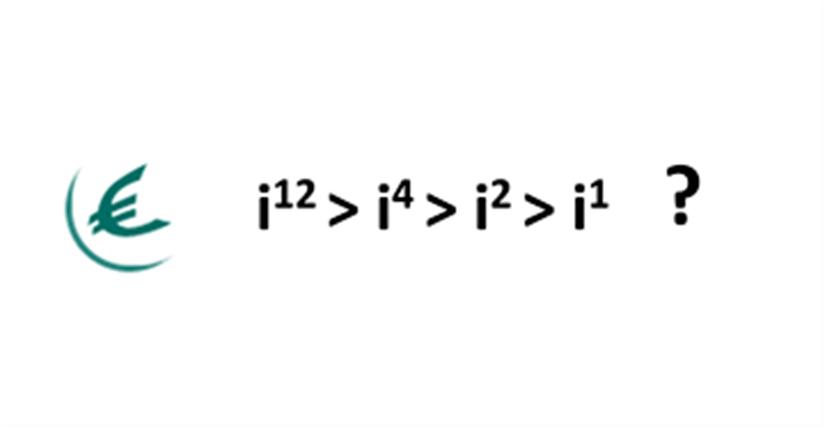

Je kleiner die Intervalle der Tagesgeld Zinsgutschrift sind, umso besser wirkt sich das auf den Zinseszinseffekt aus. Die Formel lautet für alle Finanzgeschäfte:

| A: Anlagebetrag i: Zinssatz n: Perioden E: Ertrag Formel: A * (1+i)n = E Im obigen Fall: 4000 € * (1,07)3 = 4900,17 € |

Welche Zinszahlungen werden bei Tagesgeldkonten angeboten?

Was wäre es schön wenn man den Anlagebetrag auf Tagesgeldkonten dem Namen entsprechend täglich verzinsen könnte. Leider ist dies bei keinem Anbieter auf unserem Planeten der Fall. Das Wort „Tagesgeld“ bezieht sich dabei auf die Tatsache, dass diese Konten täglich kündbar sind. Wie sieht es denn dann mit den Intervallen bei der Tagesgeld Zinsgutschrift aus? In Anbetracht dessen, dass sich die Anlagedauern auf 1 bis 12 Monate belaufen, wären kurze Intervalle wünschenswert.

monatlich

Es gibt einige wenige Anbieter, die tatsächlich monatliche Zinsauszahlungen gewähren. Zu ihnen zählt unter anderem die PSA Direktbank, die ihre Tagesgeld-Geschäfte erst im November 2014 aufgenommen hat. Auch das Audi Bank Tagesgeld lockt mit monatlichen Zinszahlungen. Eine monatliche Zinsauszahlung bedeutet über ein Jahr die Nutzung von 12 Zinseszinseffekten. Das ist natürlich enorm und geht auch zumeist mit niedrigeren Zinssätzen einher.

vierteljährlich

Auch vierteljährliche Zinsauszahlungen sind bei Tagesgeldkonten eher selten anzutreffen. Einige Banken bieten dies an, machen hier aber oft nur Angaben zur Gesamtrendite. Dann heißt es „eine Rendite von 1,3% p.a. bei vierteljährlicher Zinsauszahlung“, der Kunde erfährt aber nicht, zu welchem Zinssatz der Anlagebetrag genau verzinst wird. Bei der Bezeichnung 1,3% p.a. handelt es sich um den durchschnittlichen Zins über den Zeitraum von 12 Monaten (p.a. bedeutete per anne, „für ein Jahr“).

Das heißt, dass der Zins im Zeitverlauf schwanken kann, aber im Endeffekt eine Gesamtrendite von 1,3% zu erwarten ist. Vorzeitige Kontoauflösung sollte hier vermieden werden, da es sonst zu geringerem Gewinn kommen kann. Wenn also klar ist, dass das Geld bereits vor Ablauf des Jahres benötigt wird, empfiehlt es sich auf andere Angebote ohne den Zusatz p.a. Ausschau zu halten.

Das Tagesgeldkonto der 1822direkt gehört mit zu unseres Testsiegern.

halbjährlich

Halbjährliche Zinsauszahlungen sind schon häufiger zu finden. Auch wenn monatliche Zinsauszahlungen tendenziell mit eher niedrigen Zinsen einhergehen, bedeutet das nicht, dass weniger Intervalle auch höhere Zinsen bedeuten. Der Zinsrechner richtet sein Ranking ausschließlich nach der Höhe des Zinssatzes. Dienstleister im unteren Ranking mit halbjährlichen Zinszahlungen können da getrost ausgeschlossen werden.

jährlich

Folgt man oben angeschnittener Logik müssten sich unter den jährlich verzinsten Tagesgeldkonten die höchsten Zinssätze tummeln. Beguckt man sich das Ranking des Zinsrechners muss man mit Erstaunen feststellen, dass sich die PSA Direktbank auf den oberen Plätzen halten kann, obwohl sie so kleine Zinsauszahlungs-Intervalle im Angebot hat. Viele Zinserträge werden ohnehin als Jahresrenditen angegeben. Da spielt es dann auch keine Rolle, ob die Zinsauszahlungen halb- oder vierteljährlich stattfinden. Die zu erwartende Gesamtrendite bleibt hier die Gleiche. Es muss jedoch darauf geachtet werden, ob die Angabe von Jahresrenditen damit einhergeht, dass die Anlage auch für 12 Monate angelegt sein muss. Ist nur eine kürzere Anlagedauer geplant und auch im Zinsrechner angegeben werden solche Angebote aus dem Ranking genommen.

Wie die Zinszahlungen als Entscheidungsmerkmal funktioniert?

Nun wissen wir, dass die Gesamtrendite abhängig ist von der Höhe des Zinssatz und der Häufigkeit der Zinsauszahlungen. Man kann nicht sagen, dass eine monatige Auszahlung immer besser sei als eine jährliche Auszahlung. Entscheidend ist, bei welcher Kombination es zur höheren Gesamtrendite kommt. Eine höhere Gesamtrendite bedeutet höhere Zinserträge und gleichzeitig auch einen höheren Gewinn.

Und das ist schließlich der entscheidende Faktor bei Finanzgeschäften. Unterm Strich muss das meiste Geld rauskommen. Monatliche Auszahlungen, die mit variablen Zinssätzen verbunden sind, können unter Umständen eine niedrigere Gesamtrendite ausmachen. Gibt es jedoch einen Konjunkturaufschwung oder eine höhere Festsetzung des Leitzinses durch die EZB, kann eine festgelegte Gesamtrendite zu hohen Opportunitätskosten führen.

Hier bliebe dann jedoch noch die Option das Konto zu kündigen und nach guter alter Manier des Tagesgeld Hopping ein besseres Angebot wahrzunehmen um die Gesamtrendite zu verbessern. Zinszahlungen können nicht einzeln betrachtet und als Entscheidungskriterium genutzt werden, sondern müssen immer im Gesamtpaket betrachtet werden. Sie bilden neben dem Zins nur eine Kennzahl zur Bestimmung der Gesamtrendite.

Immer die beste Tagesgeld Zinsgutschrift erhalten: So geht es

Die Zinsgutschrift beim Tagesgeld wird von vielen Kunden sehnsüchtig erwartet, denn schließlich gibt es für das eingesparte Kapital Zinsen. Doch häufig klingen die Tagesgeldzinsen nur im ersten Moment besonders verlockend, was an den besonderen Bedingungen liegt. Wer beispielsweise ein neuer Kunde bei einer Bank Tagesgeld anlegt, wird besonders hofiert. Dazu gehört meist auch eine hohe Zinszahlung. Die Tagesgeld monatliche Zinsgutschrift ist vielleicht in den ersten Monaten besonders hoch, sinkt dann jedoch meist schnell wieder auf ein normales Niveau. Aus der anfänglichen Euphorie ist dann Ernüchterung geboten. Die Kunden müssen das jedoch nicht hinnehmen, sondern können natürlich immer auf die Suche nach einer noch besseren Tagesgeld Zinsgutschrift gehen.

Tagesgeld-Hopper werden

Tagesgeld-Hopping ist das Zauberwort, um auch mittel- und langfristig eine hohe Zinsgutschrift der Bank zu bekommen. Die Kunden gehen dabei wie folgt vor: Sie vergleichen immer wieder die Tagesgeld Zinsen oder nutzen dafür die Vergleiche renommierter Plattformen. Finden Sie eine Bank, die gegenwärtig besonders attraktive Tagesgeldzinsen anbietet, so wechseln sie zu diesem Kreditinstitut. Allerdings empfehlen wir, nicht mit dem ganzen Kapital dorthin umzuziehen, sondern nur einen Teil zu investieren. Das hat verschiedene Gründe. Häufig sind die attraktiven Konditionen auf einem bestimmten Betrag limitiert, sodass größere Einzahlungen natürlich möglich sind, aber keine Zinsen bringen.

Hopping kann gut sein, aber…

Natürlich können der Wechsel und die Kontoeröffnung der anderen Banken sinnvoll sein. Vor allem unter dem Aspekt, dass heute so einfach wie nie geht, ein Konto zur Öffnung das Geld zu transferieren. Online lassen sich bei nahezu allen Kreditinstituten mittlerweile die Konten bequem eröffnen und auch die Legitimierung kann meist bequem über Video-ident erfolgen. Der Aufwand für die Kunden ist deshalb enorm gesunken. Winken da noch attraktive Zinsen, fällt der Wechsel häufig noch viel leichter. Allerdings sollten es die Kunden mit ihrer Wechselaktivität und der Anzahl der Tagesgeldkonten nicht übertreiben. Haben sie beispielsweise zu viele Konten parallel laufen, kann sich das auf künftige Finanzentscheidungen (beispielsweise bei neuen Verträgen) auswirken.

Nicht unnötig viele Tagesgeldkonten eröffnen

Mit jedem neuen Tagesgeldkonto werden die Daten an die SCHUFA übermittelt. Das allein hat noch keine negative Auswirkung auf die Bonität. Solange ein Kunde in den Zahlungsverzug gerät, gibt es auch keinen negativen SCHUFA-Vermerk. Wer jedoch ein Bankkonto öffnen möchte, kann unter Umständen Schwierigkeiten bekommen. Sieht das Kreditinstitut, das ein Antragsteller bereits bei anderen Kreditinstituten unzählige Konten hat, kann die Eröffnung verweigert werden. Die Entscheidungen liegen immer nach internen Prüfungen bei der jeweiligen Bank.

Hinweis: Wer ein Tagesgeldkonto bei der Bank eröffnet und sein Kapital transferiert, kann während dieses Vorganges nicht auf sein Guthaben zugreifen. Dauert der Transfer mehrere Tage, lassen sich die Kunden damit attraktive Zinsen entgehen. Deshalb sollte ein ständiger Wechsel des Tagesgeldkontos wohl überlegt sein.

Das ING-DiBa Tagesgeldkonto ist mit nur wenigen Klicks eingerichtet

Tagesgeld auch mehrere Kreditinstitute verteilen

Wir empfehlen, dass Sparkapital auf mehrere Kreditinstitute zu verteilen. Natürlich sollte auch hier als Grundlage ein Tagesgeld Vergleich für die Zinsen gelten. Bestenfalls suchen sich die Kunden zwei oder drei Banken heraus und teilen ihrer Spareinlage. Dadurch partizipieren die Kunden von nützlichen Zinsanpassungen und Teilen auch das Risiko. Grund hierfür sind die Einlagensicherungen, welche bei den Banken deutlich variieren. Die Kunden sollten immer nur so viel Kapital bei einer Bank lagern, dass auch der Schutz gewährleistet ist. Hat ein Kreditinstitut beispielsweise nur eine Einlagensicherung von 20.000 Euro, sollten nie mehr als 20.000 Euro auf dem Tagesgeldkonto liegen. Zwar bekommen die Kunden vermeintlich höhere Zinsen, aber im schlimmsten Falle einer Insolvenz sind die Beträge über 20.000 Euro nicht abgesichert und können verloren gehen.

Europäische Banken im Fokus haben

In den letzten Jahren ist der Zugang zu europäischen Banken auch für deutsche Kunden immer leichter geworden. Im Vergleich der Zinssätze zeigt sich, dass vor allem europäische Banken häufig deutlich attraktivere Konditionen anbieten. Deutsche Kunden können bei einzelnen Anbietern ebenfalls ein Konto eröffnen und auf diese Weise von den Zinskonditionen partizipieren. Wer jedoch im europäischen Ausland sein Geld investiert, sollte ebenfalls auf eine ausreichende Einlagensicherung achten und die rechtlichen Grundlagen kennen. Wer meint, bei Kapitalerträgen im Ausland keine Steuern zahlen zu müssen, der irrt. Hier ist nicht nur der deutsche Fiskus, sondern häufig auch die Behörden im jeweiligen Land besonders streng.

Tagesgeld vs. Festgeld: Ist Tagesgeld wirklich immer die bessere Wahl?

Die Tagesgeld Zinsgutschrift kann sich bei vielen Banken sehen lassen. Doch ist das Tagesgeld immer ein geeignetes Mittel, um sein Kapital zu sparen und von den Zinsvorteilen zu partizipieren? Im Vergleich zeigt sich, dass häufig auch das Festgeld eine gute Variante ist. Abhängig von der Entscheidung ist jedoch das Anlageziel der Kunden.

Tagesgeld bietet höhere Flexibilität

Grundsätzlich bietet es Tagesgeld eine enorme Flexibilität. Die Kunden haben den Vorteil, dass sie jederzeit auf das Tagesgeldkonto zugreifen und über ihr Geld verfügen können. Dennoch erhalten sie eine Zinsgutschrift, die es beispielsweise beim konventionellen Girokonto nicht oder nur in verschwindend geringer Höhe gibt. Auch finanzielle Engpässe lassen sich ohne Weiteres ausgleichen, denn die Kunden können ihr Tagesgeld dafür nutzen. Anders hingegen sieht es beim Festgeld aus. Wie es der Name bereits sagt, ist das Kapital der Kunden für einen gewissen Zeitraum gebunden. Damit haben die Festgeld-Sparer keinen Zugriff auf ihr Guthaben. Bei finanziellen Engpässen müssen sie beispielsweise einen Dispo beanspruchen oder sogar einen Konsumentenkredit aufnehmen. Wer hingegen auf sein Sparguthaben nicht zwangsläufig angewiesen ist, sondern noch andere Reserven hat, für den kann das Festgeld durchaus aufgrund der höheren Zinsen interessant sein. Eine Gegenüberstellung beider Konditionen macht für Kunden vor einer Entscheidung in jedem Fall Sinn.

Für volle zwei Jahre erhalten Anleger bei der Consorsbank 0,20% auf ihr Festgeld

Höhere Zinsen beim Festgeld

Das Festgeld punktet vor allem mit den höheren Zinsen. Im Vergleich zum Tagesgeld sind sie meist einige Prozentpunkte höher, sodass sich die Anlage vor allem für größere Beträge lohnt. Deutsche Banken haben jedoch im Vergleich zu europäischen Anbietern häufig geringere Festgeld-Zinsen. Deshalb sollten die Kunden prüfen, ob nicht eine europäische Bank die bessere Wahl wäre. Möchten die Kunden höhere Beträge anlegen, so empfiehlt sich sogar die Teilung des Sparguthabens. Der Grund ist einfach: Bei den meisten Banken werden die attraktiven Zinsen für das Festgeld meist nur bis zu einer bestimmten Summe gezahlt. Erfahrungsgemäß sind dies Beträge zwischen 50.000 Euro und 100.000 Euro. Kunden, die deutlich mehr sparen möchten, sollten sich die Zinsen nicht entgehen lassen und lieber das Kapital auf mehreren Konten bei verschiedenen Kreditinstituten aufteilen. Auch beim Tagesgeld wird die Limitierung für die Zinszahlung bis zu einer bestimmten Summe ebenfalls angewendet.

Festgeld mit Flexibilität als Anlage-Hybrid

Es gibt eine neue Form der Anlage, welche jedoch bei deutschen Banken erfahrungsgemäß nicht häufig verbreitet ist. Das Festgeld mit Flexibilität ist eine neue Sparmöglichkeit, bei denen die Vorzüge des Festgeldes und Tagesgeldes miteinander kombiniert werden. Grundsätzlich handelt es sich bei solchen Angeboten zwar um Festgeld, allerdings können die Kunden darauf auf Wunsch zugreifen. Der Haken: Wird das Festgeld vor Laufzeitende angefasst, gibt es keine Zinsgutschrift. Auch Zinsen auf die bisherige Laufzeit werden nicht gezahlt. Damit haben Kunden zwar rein theoretisch die Möglichkeit, jederzeit auf das Festgeld zuzugreifen, können jedoch von den hohen Zinsen partizipieren.

Unser Fazit zum Thema Tagesgeld Zinsgutschrift

Anbieter von Tagesgeldkonten bieten ihren Kunden monatliche, vierteljährliche, halbjährliche und jährliche Zinsauszahlungen an. Je häufiger Zinsauszahlungen stattfinden, desto besser wirkt sich das auf den Zinseszinseffekt aus. Das ist jedoch nur ein Faktor, der sich auf die Höhe der Gesamtrendite auswirkt, weshalb die Häufigkeit der Zinsauszahlung nicht als alleiniges Kriterium für die Auswahl eines Anbieters stehen kann.